山一鋼管株式会社 様

経理社員の突然の退職で不安な中、ヤマト税理士法人様に支えていただきました。

こんにちは!さいたま経理代行センターです。給与の増加は、従業員のモチベーション向上や企業の成長に不可欠ですが、法人税や所得税の負担増が心配な方も多いのではないでしょうか。そんな方に朗報です。令和6年4月から大幅に見直された「賃上げ促進税制」について、詳しく解説します。

この税制を活用すれば、給与の増加額に対する法人税や所得税の控除を受けられます。この記事を読むと、賃上げ促進税制の仕組みとその活用方法がわかります。経営者や経理担当者の皆様、ぜひ最後までお読みください!

賃上げ促進税制は、企業が従業員の給与を前年より増加させた場合、その増加額の一部を法人税または所得税から控除できる制度です。

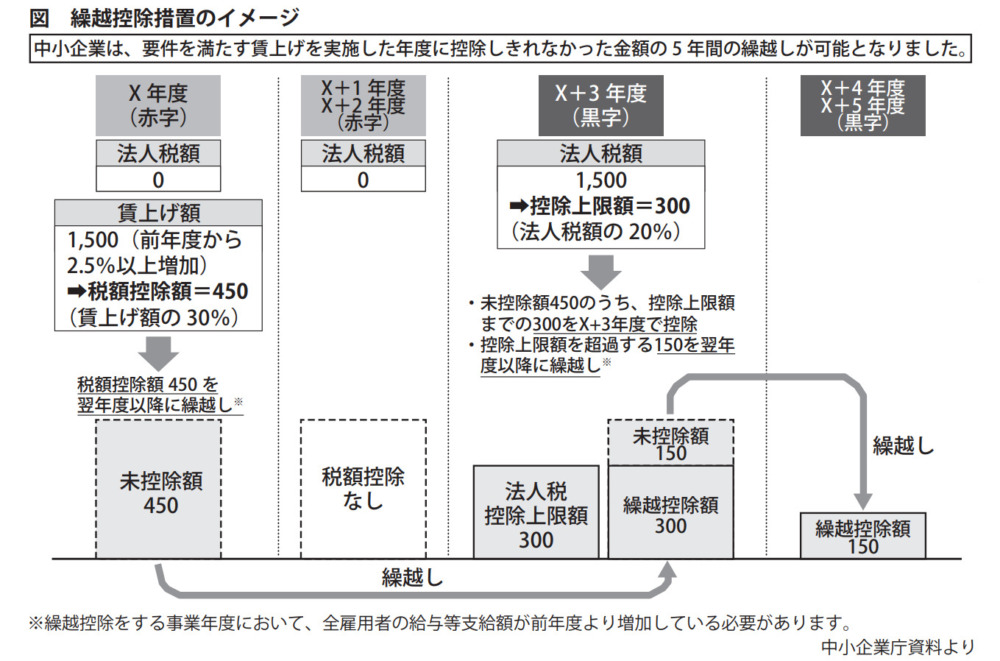

令和6年度の税制改正により、この制度が大幅に見直されました。この見直しにより、企業は給与の増加に対してより多くの控除を受けられるようになり、積極的な賃上げを行うための大きな後押しとなっています。

近年、日本の経済成長を支えるためには、賃上げによる内需の拡大が必要不可欠です。しかし、多くの企業が税負担を理由に賃上げを躊躇している現状があります。

そこで、政府は賃上げ促進税制を改正し、企業が賃上げを行いやすくする環境を整えることを目的としています。具体的には、法人税や所得税の控除率が拡大され、特に中小企業がその恩恵を受けやすくなっています。

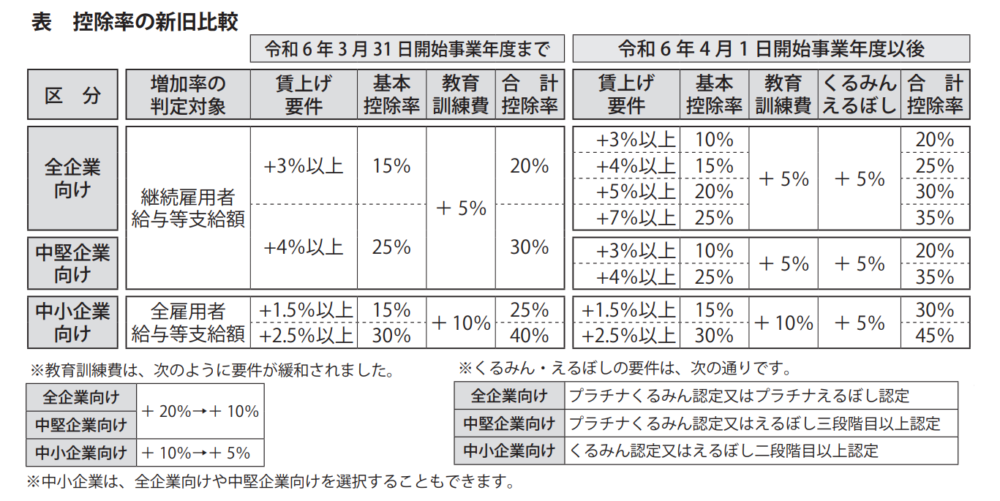

令和6年度の税制改正で、賃上げ促進税制は全企業向け、中堅企業向け、中小企業向けに区分されました。それぞれの企業規模に応じて、控除の条件や率が異なります。このセクションでは、各企業向けの詳細な条件と控除率について解説します。

全企業向けでは、継続雇用者の給与等支給額の増加率が3%以上から7%以上の区分に応じて、全雇用者の給与等支給額の増加額の10%〜25%の税額控除を適用できます。

具体的には、給与の増加率が3%以上の場合は10%の控除、4%以上で15%、5%以上で20%、7%以上で最大25%の控除が受けられます。

中堅企業向けの新設は、令和6年度の大きな改正点です。

中堅企業とは、青色申告書を提出する従業員数2000人以下の企業または個人事業主を指します。この区分では、給与の増加率が3%以上の場合は10%の控除、4%以上で最大25%の控除が適用されます。

中小企業向けでは、賃上げ要件と基本控除率に変更はありませんが、教育訓練費の控除率が緩和されています。

給与の増加率が1.5%以上の場合に15%、2.5%以上の場合に最大30%の控除が受けられます。また、教育訓練費の増加が5%以上で追加の控除が可能です。

賃上げ促進税制のメリットは多岐にわたりますが、ここでは主に税負担の軽減、人材確保の強化、企業イメージの向上について解説します。

賃上げ促進税制を活用することで、賃上げに伴う資金負担を大幅に軽減できます。

特に中小企業にとっては、税制の控除率が最大45%にもなり、賃上げを行う際のコストを効果的に削減できます。

賃上げは従業員のモチベーションを高め、優秀な人材を確保するための重要な手段です。

賃上げ促進税制を活用することで、企業は給与を引き上げやすくなり、結果として人材の定着率向上や新たな人材の獲得につながります。

賃上げを行う企業は、従業員を大切にする姿勢が評価され、企業イメージの向上につながります。特に地域社会での信頼を築くことは、企業の成長にとって重要です。

賃上げ促進税制の利用には注意が必要です。ここでは、デメリットや考慮すべきポイントについて説明します。

賃上げ促進税制は、複数の要件を満たす必要があるため、制度の理解が難しい場合があります。

税務の専門家と相談し、正確な手続きと条件の確認を行うことが重要です。税理士のアドバイスを受けることで、スムーズに制度を活用できます。

賃上げを行う際は、計画的な実施が求められます。急激な賃上げは企業の財務負担を増大させる可能性があるため、段階的な賃上げを検討しましょう。

計画的な賃上げは、企業の財務健全性を保ちつつ、持続可能な成長を実現します。

賃上げ促進税制には、特定の役員やその関係者が除外されるなど、適用対象外の条件があります。

自社の人員構成を確認し、適用可能かどうかを事前に確認することが必要です。

賃上げ促進税制は、企業にとって賃上げを支援する有力な制度です。この制度を活用することで、税負担の軽減、人材確保、企業イメージの向上など、多くのメリットを享受できます。しかし、制度の利用には注意点もあり、計画的な賃上げと正確な制度理解が重要です。賃上げ促進税制を活用し、企業の成長と地域貢献を実現しましょう。

さいたま経理代行センターでは、給与計算代行サービスはもちろんのこと、年末調整等の関連業務を含む給与計算業務に係るトータルサポートを承っております。社会保険料、源泉徴収税の控除を含む給与計算から、給与明細の発行、給与振込まで各種代行業務や、クラウド給与・勤怠ソフト導入のご提案などもさせていただいております。気になる方は是非、お気軽にご連絡下さい。