山一鋼管株式会社 様

経理社員の突然の退職で不安な中、ヤマト税理士法人様に支えていただきました。

こんにちは!さいたま経理代行センターです。

出向や転籍について、税務面の悩みや疑問をお持ちの方はいらっしゃいませんか?今回は、企業でよく行われる「出向」と「転籍」の違いや、税務処理のポイントを詳しく解説します。この記事を読むことで、出向や転籍における税務の取り扱い方が理解でき、より効率的な経理管理ができるようになりますので、ぜひ最後までお読みください!

企業の人事異動において、よく耳にする「出向」と「転籍」ですが、それぞれの特徴や違いをご存知でしょうか?

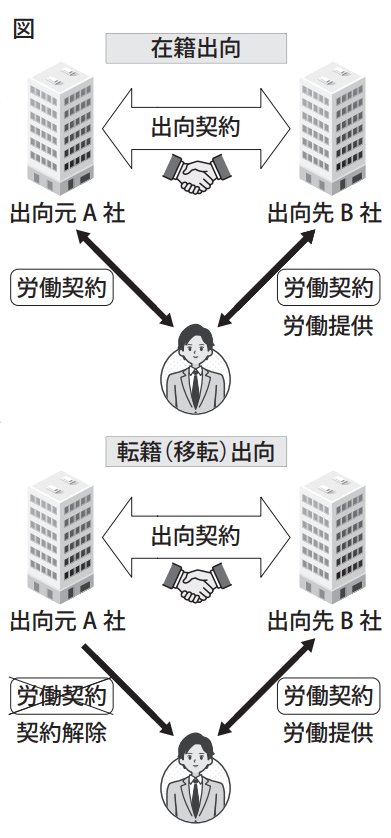

出向は、「在籍出向」とも呼ばれ、従業員が元の会社(A社)と労働契約を保ちながら、出向先企業(B社)で働く形態を指します。

多くの場合、出向が終了すれば元の会社に戻る前提で行われるため、元の会社での地位や契約は維持されます。

転籍とは、「転籍出向」とも呼ばれ、元の会社との契約を完全に終了し、新しい会社と新たな労働契約を結ぶことです。

転籍が成立すると、元の会社への復帰は基本的に考慮されず、新たな会社でのキャリアがスタートします。

ここまでのコラムの内容について、さらに詳しく質問したい方はこちらから。

出向と転籍では、給与の支払い方やその税務処理においても大きな違いがあります。

以下では、出向者の給与や賞与に関する税務の取り扱いについて見ていきましょう。

多くの場合、出向元法人が出向者に給与を支払い、出向先法人が出向元法人に負担金を支払う形式が取られます。

給与較差を補填するため出向元法人が負担する給与は、出向元法人の損金に当たります。

出向元法人が支払う給与が多い場合は、その理由が合理的である必要があります。たとえば、出向先企業が経営不振で賞与を支給できない場合や、出向先が海外で留守宅手当が必要な場合などです。合理的な理由がない場合は出向先法人への「寄附金」として取り扱われるため注意が必要です。

なお、出向先法人が出向元法人に支払った金額は、経営指導料等の名義で支出されていても、実質的に負担すべき給与相当額であれば、出向先法人において出向者に対する給与として取り扱われます。そのため、消費税は不課税取引となります。

出向先法人が出向元法人に支払う負担金は、出向者に対する給与として取り扱います。

しかし、出向者の特殊能力を評価して技術指導料を含めて支払う場合など、負担金の方が多い場合には、その負担することに合理的な理由がある場合は問題ありませんが、そうでないと「寄附金」として取り扱われるためこちらも注意が必要です。

出向者が出向先法人で役員である場合において、次のいずれにも該当するときは、出向先法人が支出する給与負担金は役員給与に該当します。

●その給与負担金の額が役員給与として出向先法人の株主総会や社員総会などで決議されていること

●出向契約等において出向者に係る出向期間や給与負担金の額があらかじめ定められていること

出向者は出向元法人を退職した時に出向元から退職金を受け取ります。

ただし、出向期間中に対応する退職給与相当額については、出向先法人が負担すべきものとして、通常、出向先法人から出向元法人へ負担金が支出されます。

この負担金の支出の時期としては、

① 出向先法人から出向元法人へ復帰した時

② 出向元法人を退職した時

③ 出向期間中

があり、①または②の場合には、原則、出向先法人の支出した事業年度の損金の額に算入されます。

③の出向期間中に負担金を支出する場合には、次の2つの要件のいずれにも該当するときは、出向先法人の支出した事業年度の損金の額に算入されます。

●あらかじめ定めた負担区分に基づいて定期的に支出していること

●その支出する金額が、出向期間に対応する退職金の負担額として合理的に計算された金額であること

なお、この負担金を損金の額に算入することは、出向者が出向先法人において役員になっているときでも認められます。

また、出向者が出向元法人を退職しても、出向先法人で引き続き勤務していることがあります。

この場合に、出向先法人が出向元法人に支出する出向期間に対応する退職金相当額は、たとえその出向者が出向先法人において引き続き役員または使用人として勤務しているときでも、その支出した事業年度の損金に算入します。

転籍の場合の転籍前の法人が負担する退職給与については、次の3つの支給形態があります。

① 転籍時に転籍前の法人が本人に直接支給する方法

② 転籍時に転籍前の法人から転籍後の法人へ退職給与負担金として支出する方法

③ 転籍者が転籍後の法人を実際に退職する時に、本人に直接または転籍後の法人を通じて支給する方法

そして、転籍者に係る退職給与について転籍前の法人における在職年数を通算して支給することとしている場合において、転籍前の法人および転籍後の法人がその転籍者に対して支給した退職給与の額(相手方である法人を経て支給した金額を含む)については、それぞれの法人における退職給与となります。

ただし、転籍前の法人および転籍後の法人が支給した退職給与の額のうち、これらの法人の他の使用人に対する退職給与の支給状況、それぞれの法人における在職期間等からみて明らかに相手方である法人の支給すべき退職給与の額の全部または一部を負担したと認められるものがあるときは、その負担したと認められる部分の金額は、相手方である法人に贈与したものとされます。

今回は、出向と転籍に関する税務の取り扱いについて詳しく解説しました。出向や転籍は企業の人事戦略としてよく行われますが、税務処理の違いを理解しておくことが重要です。出向者や転籍者の給与や退職給与に関する取り扱い方を把握することで、適切な経理処理が行えます。

さいたま経理代行センターでは、給与計算代行サービスはもちろんのこと、年末調整等の関連業務を含む給与計算業務に係るトータルサポートを承っております。社会保険料、源泉徴収税の控除を含む給与計算から、給与明細の発行、給与振込まで各種代行業務や、クラウド給与・勤怠ソフト導入のご提案などもさせていただいております。気になる方は是非、お気軽にご連絡下さい。

サービスに関するご相談やお見積りなど、どうぞお気軽にお問い合わせください。