山一鋼管株式会社 様

経理社員の突然の退職で不安な中、ヤマト税理士法人様に支えていただきました。

こんにちは!さいたま経理代行センターです。

年末調整のシーズンが近づき、「定額減税」について疑問や不安を感じている方もいるのではないでしょうか?今回は、令和6年度の年末調整における定額減税のポイントについて解説し、誰もがスムーズに手続きを進められるようにサポートします。 この記事を読むことで、年末調整で定額減税を適用するための具体的な手続き、対象者の条件、計算方法が理解できるようになりますのでぜひ最後まで読んでみてください!

年末調整とは、給与所得者に対して年間の所得税の過不足を調整する作業のことを指します。

この年末調整において、令和6年度では「定額減税」の精算が必要となります。定額減税とは、居住者である本人や配偶者、扶養親族に対して一定額を控除する制度です。

年末調整の対象となる人は、原則として年調減税事務の対象者になります。

ただし、年末調整の対象者のうち、給与所得以外の所得を含めた合計所得金額が1805万円を超えると見込まれる人は、年調減税事務の対象にはなりませんので、年調減税額(年末調整時に年調所得税額から控除する定額減税額)を控除しないで年末調整を行います。合計所得金額が1805万円を超えるか否かは、年末調整で提出される基礎控除申告書に記載されている合計所得金額で判定します。

定額減税額は、居住者である本人分3万円と、居住者である同一生計配偶者及び扶養親族1人あたり3万円の合計額になります。

同一生計配偶者や扶養親族に該当するかどうかは、原則として令和6年12月31日の現況により判定します。

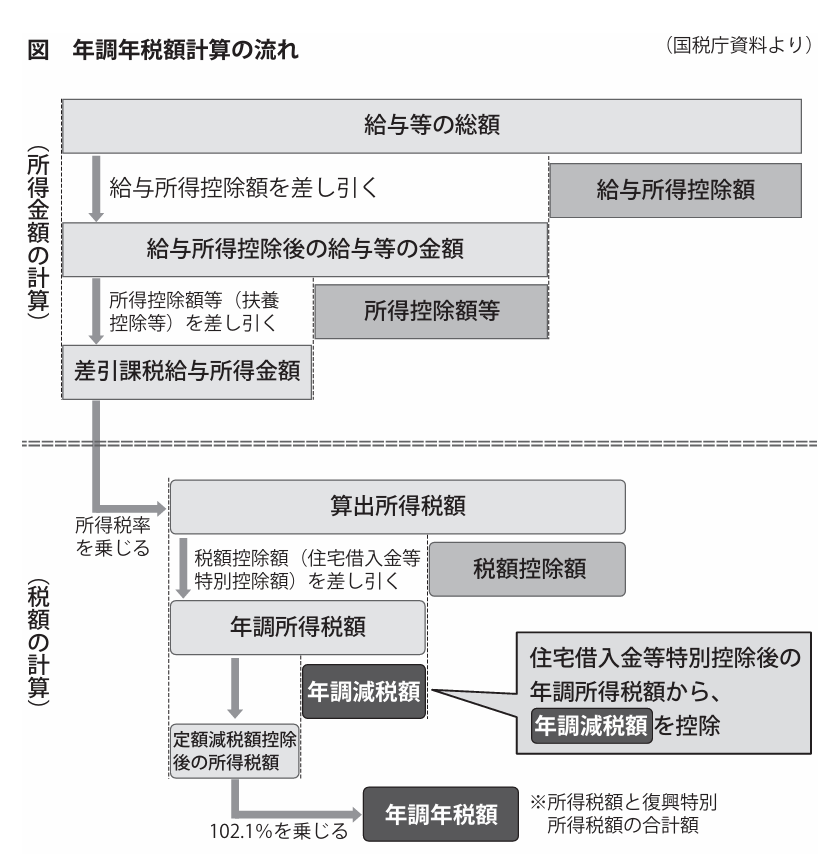

年末調整では、まず通常の年末調整と同じ計算を行い、住宅借入金等特別控除を適用した後の「年調所得税額」を計算します。

そして、年調所得税額から年調減税額の控除を行い、定額減税額控除後の所得税額に102.1%を乗じて復興特別所得税を含めた年調年税額を計算します(図参照)。

源泉徴収税額については、控除前税額から月次減税額の控除を行った後の、実際に源泉徴収した税額を給与と賞与それぞれについて集計します。

最後に、計算した年調年税額と集計した源泉徴収税額を比較し、過不足額の精算を行います。

給与所得の源泉徴収票の摘要欄には、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額××円」と記載します。記載する金額は、年調所得税額と年調減税額のいずれか低い金額です。

控除しきれなかった金額を「控除外額××円」と記載します。なお、控除しきれない金額がない場合は、「控除外額0円」と記載します。

「非控除対象配偶者減税有」と記載します。

また、年末調整を行わずに退職し再就職しない場合や、令和6年分の給与の収入金額が2000万円を超えるなどの理由で年末調整の対象とならなかった給与所得者の源泉徴収票には、摘要欄に定額減税等の内容について記載する必要はありません。源泉徴収税額の欄については、控除前税額から月次減税額を控除した後の、実際に源泉徴収した税額の合計額を記入します。

以下では、年末調整や定額減税に関するよくある質問とその回答をご紹介します。

A. 定額減税の対象家族の確認は扶養控除申告書や配偶者控除申告書を用いて行うため、新たな申告書は不要です。ただし、これらの申告書は年末調整時までに提出が必要です。

A. 12月31日時点で扶養対象に該当していれば控除の対象となりますが、途中で亡くなった場合には死亡時点で扶養親族に該当するかで判断します。

A. もし月次減税額と年末調整による最終計算額に差異が生じた場合には、年末調整で精算を行います。例えば、月次減税額の計算に含めた同一生計配偶者や扶養親族であっても、12月31日の現況で令和6年分の合計所得金額が48万円を超える場合には、その配偶者や扶養親族は年調減税額の計算には含めず年末調整時に精算します。

A. 年末調整の結果、年調所得税額から控除しきれなかった年調減税額については、令和7年1月以降に支給される給与等に係る源泉徴収税額からは、控除しません。

A. 租税条約で源泉徴収税額が0円となる外国人技能実習生についても、居住者であれば源泉徴収票には定額減税等の記載が必要になります。 具体的には、その外国人技能実習生に居住者である同一生計配偶者や扶養親族がいない場合には、「源泉徴収時所得税減税控除済額0円、控除外額3万円」と記載します。

年末調整における定額減税は、対象者の確認から計算方法まで複雑な手続きを含んでいます。しかし、正しい手続きを踏むことで、所得税の負担を軽減し、従業員の手取り収入を増やすことが可能です。また、年末調整や源泉徴収票への記載も、適切に行うことでトラブルを防ぐことができます。

さいたま経理代行センターでは、給与計算代行サービスはもちろんのこと、年末調整等の関連業務に係るトータルサポートを承っております。社会保険料、源泉徴収税の控除を含む給与計算から、給与明細の発行、給与振込まで各種代行業務や、クラウド給与・勤怠ソフト導入のご提案などもさせていただいております。気になる方は是非、お気軽にご連絡下さい。